Utku Ekmekçi

Aşılanma ekonomimize de ilaç olacak mı?

Pandemi, Aşılanma ve Tam Açılma

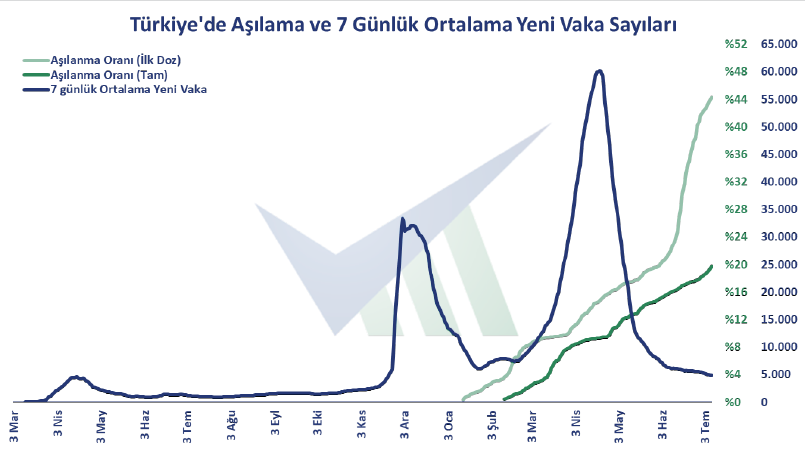

Bu ayki yazıya ekonomik bir göstergeden değil de, ülkemizdeki pandemi süreci ve aşılanma ile ilgili verilerle başlamak istiyorum. Bu verinin de ekonomimiz üzerinde çok ciddi bir etkisi olduğunu düşündüğüm için bu sayfada yer vermemin garip olmayacağını, aksine ilerisi için bir gösterge niteliğinde olabileceğini düşünüyorum. Ekonomik gibi görünmese de aşılanma ve pandeminin durumunu gösteren bu rakamlar, kısıtlamaların tekrar hayatımızı girip girmeyeceği kararını etkileyeceği için ekonomimizi de direk olarak etkiler durumda.

Ülkemizde aşılanmalar 14 Ocak tarihinde başladı. Zaman zaman görece olarak hızlansa da ilk doz aşılanma oranında yüzde 20 seviyelerine geldiğimiz Haziran ayı başına kadar ortalama hızımızın yetersiz olduğunu söylemek yanlış olmaz. Ancak Haziran ayı başından itibaren 5’erli yaş gruplarının peşi sıra aşıya açılmasıyla birlikte ciddi anlamda hız kazandık ve son 1 ayda yüzde ilk doz aşılanma oranımız yüzde 44’ün üzerine çıktı. Bununla birlikte tam aşılanma diye ifade edilen 2 ve üstü doz aşısını olmuş vatandaşlarımızın oranı yüzde 20 seviyesinde. İlk doz aşılanmadan yaklaşık 4-6 hafta sonrasında ikinci doz aşının uygulandığını düşünürsek, önümüzdeki bir aylık süreçte tam aşılanma oranımızında hızlı bir şekilde yüzde 45 seviyelerine gelmesini beklemek yanlış olmaz.

Ancak bununla birlikte maalesef günlük vaka sayılarımızı 5 binin altına kalıcı olarak düşüremiyoruz. Geçtiğimiz yılın son 2 ayındaki 35 binli rakamlar ve bu yılın Nisan’ındaki 60 binli rakamlardan sonra 5 binli rakamlar psikolojik olarak düşük geliyor ve herkesi kişisel önlemlerini azaltmaya sevkediyor ancak pandeminin ilk başladığı 2020 yılı Mart ve Nisan aylarına dönersek, paniğimizin en yukarıda olduğu o dönemlerdeki vaka sayılarının 2-3 binli rakamlar olduğunu unutmayalım.

Kaynak: Verimetrik

Vaka sayılarımızın seviyesinden dolayı bazı ülkelerin riskli ülke listesinde olmaya, bizden giden kişilere karantina uygulamaya da devam ediyorlar. Bu durum elbette bizim yurtdışına gidişimizi etkilyor ama şu ekonomik konjoktürde en az onun kadar önemli bir durum, gelecek turisti de etkiliyor. Ülkemizi tercih etmek isteyen kişşi, ülkesine döndüğünde karşılacağı karantina zorunluluklarından dolayı tercihini başka ülkelerden yana kullanıyor. Sonuç olarak,bu grafiği sizlerle paylaştım ki, durumun ciddiyetinin kaybolmadığını daha iyi görelim ve hem kişisel önlmelerimizi sıkı tutmaya hem de etrafımızı uyarmaya devam edelim. Devam edelim ki, bunun neticesinde kapanmalarla tekrar karşılaşmayalım, bazı sektörlerimizi tekrar zor durumda bırakmayalım.

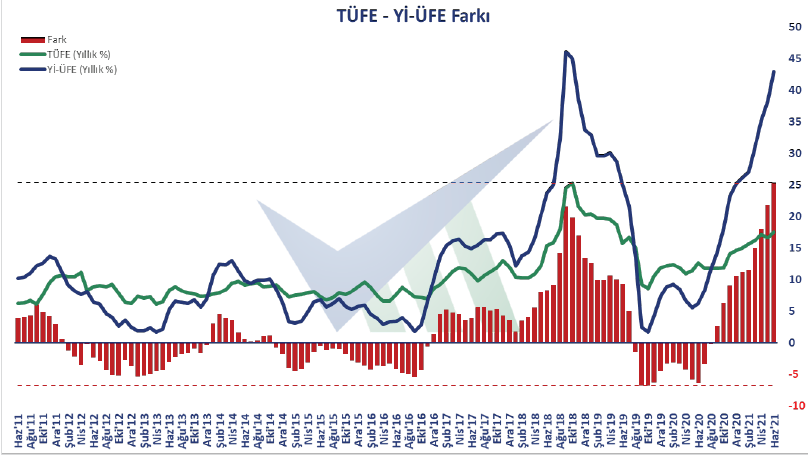

Enflasyon

Bu haftanın başında açıklanan Haziran ayı enflasyon rakamlarına bakarsak, Haziran ayında tüketici fiyatlarının (TÜFE) aylık olarak yüzde 1,94, yıllık olarak ise yüzde 17,53 arttığını görüyoruz. Diğer taraftan yurt içi üretici fiyatlarındaki (Yİ-ÜFE) artışın aylık yüzde 4,01, yıllık yüzde 42,89 arttığını gördük.

Enflasyon, makroekonomik verilerimiz içinde en önemle takip ettiğimiz göstergelerden biri olduğu için her ayki yazımda yer vermeye çalışıyorum. Son aylarda genel enflasyon grafiğini verip, bunu yorumlamak yerine özellikle grafikte de gördüğünüz TÜFE ile Yİ-ÜFE arasındaki ilişkiyi vurgulamaya çalışıyorum. Son bir yıllık artış rakamlarına bakarsak Yİ-ÜFE yüzde 42,89 artarken TÜFE yüzde 17,53 artmış durumda. Bu şu demek; üreticinin maliyeti yüzde 43 artmışken, tüketici fiyatlarına yansıması yüzde 18 seviyesinde olmuş. Üreticinin, tüketiciye yansıtamadığı bu maliyet artışı sonunda mutlaka, mecburen tüketiciye yansıtılacak. Bu iki endeks arasındaki açılma 10 aydır yükselerek devam ediyor. Yılın başında, enflasyonda en kötüyü Nisan ayında göreceğimizi düşünüyor ve Nisan ayından sonra enflasyonun baz etkisinin de yardımıyla düşüşe geçeceğini düşünüyorduk. Ancak Yİ-ÜFE’deki bu hızlı yükselişin ve Yİ-ÜFE-TÜFE arasındaki artmaya devam eden farkın enflasyon konusunda beklentilerimizi zayıflattığını vurgulamak gerekli.

Temmuz ayı ile birlikte tamamen kaldırılan kısıtlamalar neticesinde hizmet sektöründe görülmesi muhtemel sert fiyat ayarlamaları ve bunun üzerine bir de ay başında gelen elektrik ve doğalgaz zamları gibi sebeplerle önümüzde zorlu bir süreç var. Merkez Bankası’nın çalışmalarında görülüyor ki Yİ-ÜFE’den TÜFE’ye yaklaşık yüzde 40’lık bir geçişkenlik bulunuyor. Bu veriyi de dikkate alarak enflasyonu küçümsemeden, bu konuda daha net uygulamalara, sürdürülebilir politikalara ihtiyacımız olduğu bir gerçek.

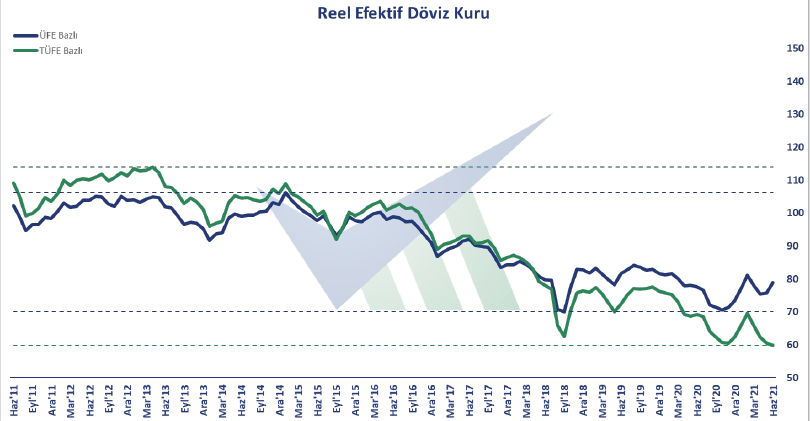

Reel Efektif Döviz Kuru

Enflasyondan, fiyat hareketlerinden bahsettikten sonra, geçtiğimiz hafta açıklanan ve manşetlerde oldukça fazla yer bulan reel efektif döviz kurundan da bahsetmek istiyorum. Öncelikle isterseniz reel efektif döviz kurunun ne olduğundan, nasıl hesaplandığından kısaca bahsedeyim.

Türkiye’nin dış ticaretinde önemli paya sahip ülkelerin para birimlerinden, o ülkelerle aramızdaki dış ticaretin büyüklüğüne göre ağırlıklandırılarak oluşturulan bir döviz sepetinin nispi fiyat hareketlerinden arındırılması sonucunda elde edilen endeks, Reel Efektif Döviz Kuru olarak adlandırılır. Bu arındırma işi sepeti oluşturan ülke parabirimlerinin ait olduğu ülkelerdeki ve Türkiye’deki TÜFE, ÜFE ve birim işgücü maliyeti kullanılarak yapılır. Ben burada, çok karışıklığa yol açmamak için TÜFE ve ÜFE bazlı reel efektif döviz kuru verilerini paylaşacağım.

Reel efektif döviz kuru endeksinin 100 olması paramızın dış ticaret ilişkimiz olan ülke para birimleriyle eşit olduğunu gösterirken, endeks değerinin 100’den düşük olması paramızın değersiz olduğunu, 100’den yüksek olması da paramızın değerli olduğunu ifade etmektedir.

Kaynak: Verimetrik

Grafikten de görüleceği üzere endeks bu verinin açıklanmaya başladığı zamandan bu yana en düşük seviyesinde. Yani, diğer bir ifadeyle Türk lirası en değersiz günlerini yaşıyor. Genellikle değersiz Türk lirasının ihracata olumlu katkı yaptığı gibi bir söylem kullanılmasına rağmen, son yıllarda yapılan bir çok çalışma bunun aslında doğru olmadığını gösteriyor. Dolayısıyla değersiz bir para biriminin hiç bir şekilde ekonomimize bir faydası olmadığını söylemek yanlış olmaz. Yukarıda enflasyondan bahsederken söylediğimi tekrar etmekte fayda var; ayakları yere basan, hem piyasaların hem de ekonomik ilişki içinde olduğumuz paydaşların ikna olduğu, sürdürülebilir mali politikalara acilen ihtiyaç var. Değersiz bir para birimi hem itibar kaybına hem de ekonomik kayba yol açıyor.

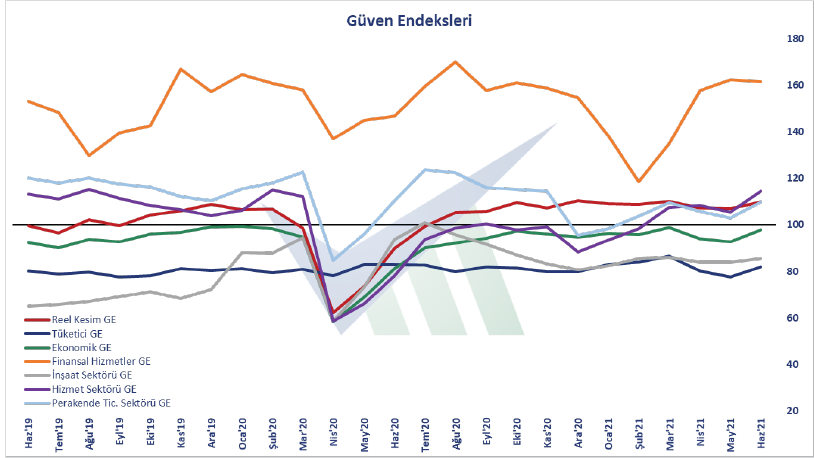

Güven Endeksleri

Güven endekslerindeki genele yayılan düşüş bu ay tersine yani olumlu bir havaya döndü. Grafikte de gösterdiğimiz 7 güven endeksinden 6 tanesinde yükseliş görülürken, finansal kesim güven endeksi negatif yönlü ayrıştı ve az da olda geriledi.

Beklentiler

TCMB geçtiğimiz ay çok doğru bir düzenleme ile yıllardır ‘Beklenti Anketi’ olarak yayınladığı anketin ismini değiştirdi ve ‘Piyasa Katılımcıları Anketi’ yaptı. Yıllardır en saygın haber kaynaklarında dahi ‘TCMB yılsonu beklentisini yükseltti!/düşürdü!’ gibi başlıklar atılmasına, anket sonuçlarının sanki Merkez Bankası’nın beklentisiymiş gibi algılanmasına yol açan ismin, sonunda değiştirilmiş olması çok doğru bir düzenleme oldu. Yıllardır her mecrada dile gitiriyor, yazıyordum bunun yapılması gerektiğini.

Yaklaşık 60 kişinin katılım sağladığı Piyasa Katılımcıları Anketi’nin Temmuz ayı sonuçlarına baktığımızda, katılımcıların bu yıl için büyüme beklentisinin ciddi bir yükselişle yüzde 5,8 seviyesine geldiği görülüyor. Bu yükselişin geçen ay içinde açıklanan ilk çeyrek büyümesinden sonra, bu şekilde bir yukarı revizyona uğrayacğı tahminimi geçen ay da yazmıştım. Bu yıl sonunda yıllık enflasyon (TÜFE) beklentisindeki bozulma maalesef sürüyor; Şubat ayında yüzde 11,2 olan beklenti5 aydır yukarıya çekiliyor ve yüzde 15,6 seviyesine geldi. Yine yıl sonu için Amerikan doları kurunun 8,99 Türk lirası ve cari işlemler açığının ise 24,7 milyar Amerikan doları olması bekleniyor. Merkez Bankası politika faizi olan 1 hafta vadeli repo ihale faiz oranının 12 ay sonrası için beklentisi de yüzde 14,7 seviyesine yükselmiş durumda.

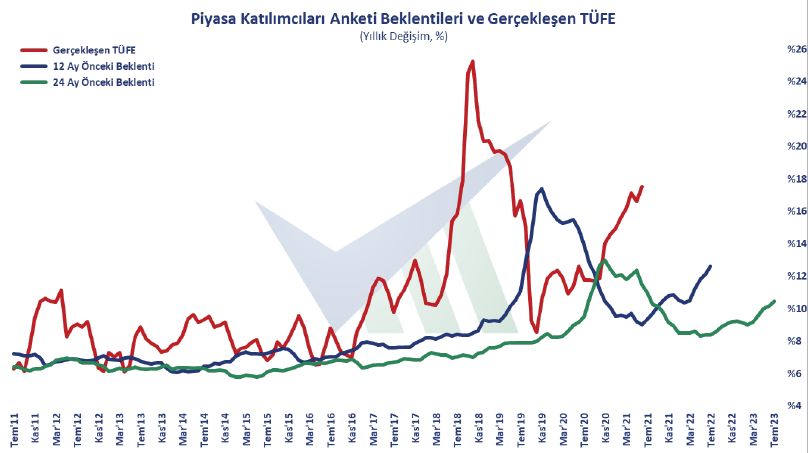

Diğer taraftan, anketle ilgili bir sonucu da ortaya koymak lazım. Grafikte sizlere Piyasa Katılımcıları Anketi’ne katılan piyasa profesyonellerinin 12 ve 24 ay sonraki enflasyon beklentilerini ve gerçekleşen yıllık TÜFE değişimini gösterdim. Örneğin Haziran 2021 ayında gerçekleşen yıllık TÜFE değişimiyle birlikte, Haziran 2020 yılındaki (yani 12 ay önceki) ‘12 Ay Sonrası için Yıllık TÜFE Tahmini’ sorusuna verilen cevabı ve Haziran 2019 yılındaki (yani 24 ay önceki) ‘24 Ay Sonrası için Yıllık TÜFE Tahmini’ sorusuna verilen cevabı koyarak grafikleştirdim ki beklentilerin ne kadar tuttuğunu ya da yanıldığını görebilelim. Grafikte çok açık bir şekilde görüldüğü üzere, beklentiler bir kaç istisnai ay dışında genellikle tutmuyor. Hatta bırakın tutmamayı, oldukça ciddi yanılmalar olduğu görülüyor. Bu da aslına bakarsanız anket sonuçlarının kısa vadede bir gösterge olabildiğini ancak orta ve uzun vadedeki sonuçların vade kısaldıkça mutlaka revizyona uğrayacağını gösteriyor.

Bir ay sonraki değerlendirme yazıma kadar pozitif yönlü veriler, keyifli günler diliyorum.